Kaiko Research:10张图表定义2023年的加密领域

1. 比特币在 ETF 炒作中引领涨势。

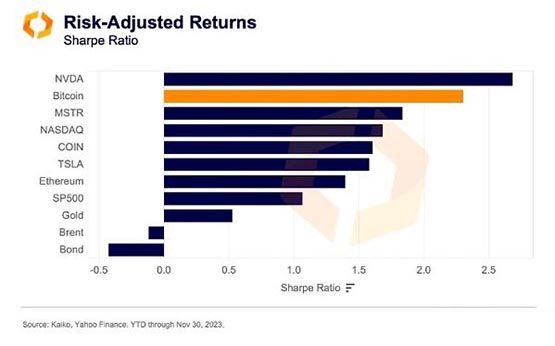

比特币预计是2023年表现最好的资产之一,涨幅超过 160%,即使在风险调整后的情况下,其表现也优于所有主要传统资产。 2023年的比特币价格走势大致可分为三个阶段:早期从周期低点反弹、年中停滞和年底反弹,这引发了对新牛市的呼声。

年中停滞是一个奇怪的时期。 从 3 月到 10 月,BTC 的交易价格几乎总是在 2.5 万美元到 3 万美元之间。 2023年夏天,成交量达到多年来的最低点,因为似乎所有的热情都已经离开了市场。 然后,在贝莱德提交申请后,人们对现货 BTC ETF 的乐观情绪开始增长,随后一家加密货币媒体发布了一条错误的推文,声称该 ETF 已获得批准,这似乎打开了牛市大门。

此后,BTC 从 28,000 美元上涨至近 45,000 美元。 因此,尽管年中有些乏味,但比特币是2023年主要资产中夏普比率最高的资产之一,仅次于半导体巨头英伟达,该公司的股价从 1 月到 5 月因人工智能的兴奋而上涨了一倍多。

2. 币安艰难的一年以积极的姿态结束。

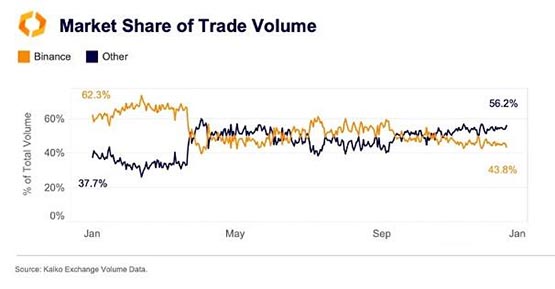

币安在2023年年初就处于有史以来最具主导地位的地位,在所有中心化交易所中占据了近 70% 的现货交易量市场份额。 然而,值得注意的是,该交易所有几个零费用对,显著增加了交易量。 这些交易促销活动于 3 月份结束,直接导致市场份额下降 50%。

如今,币安在其 BTC-FDUSD 工具上提供零费用交易,但由于一系列重大法律挫折,其市场份额未能恢复。

3 月底,币安受到美国商品期货交易委员会 (CFTC) 的指控,声称该交易所试图将美国的大交易量交易者从 Binance.US 转移到币安。 SEC 于 6 月对 Binance 和 Binance.US 提出了与 CFTC 类似的指控,同时还声称与该交易所有关的实体在Binance.US进行了洗钱交易。

这些指控对 Binance.US 造成了严重损害,导致流动性大量外流,市场份额几乎为零。最终,11 月,Binance 因违反反洗钱规则与 DOJ 达成和解; 币安同时与CFTC达成协议。 值得注意的是,它与 SEC 的斗争仍在继续。

尽管罚款 40 亿美元,但市场仍认为和解消息利好,交易所获准继续运营。

3. 阿拉米达缺口依然存在。

阿拉米达缺口是 Kaiko Research 去年 11 月 FTX 崩溃时创造的,一年多后它仍然具有现实意义。 1% 的市场深度(即代币中间价格 1% 范围内的美元买入价和卖出价)仍比 FTX 和 Alameda 崩溃之前低 50%。 FTX的流动性(浅蓝色)明显消失了,但从其他交易所消失的流动性(深蓝色)仍然没有恢复,尽管价格和交易量都在上涨。 这种差距很大程度上可归因于机构和做市商在崩盘中遭受了重大损失,要么倒闭,要么对资金更加谨慎。

4、流动性日益集中。

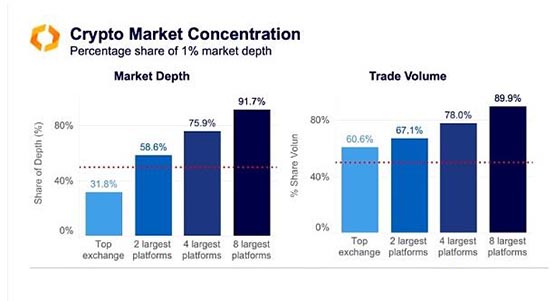

在2023年秋天发布的新流动性分析中,我们发现大部分交易量和市场深度都集中在少数交易所。 排名前 8 的交易所占据了 91.7% 的市场深度和 89.9% 的交易量,大量流动性集中在顶级交易所币安上。

高度集中的加密市场既有利又有弊。毫无疑问,存在流动性短缺的问题,当这种流动性分散到多个交易所和交易对时,可能会加剧市场波动并干扰价格发现过程。自然市场力量不可避免地导致这种流动性集中在少数平台上,这有益于普通交易者。

然而,高度集中的加密货币市场可能会给行业带来失败事件(例如:FTX 崩溃)。 许多中心化交易所仍然缺乏对交易者的基本保护,以防发生故障、黑客攻击或市场操纵。

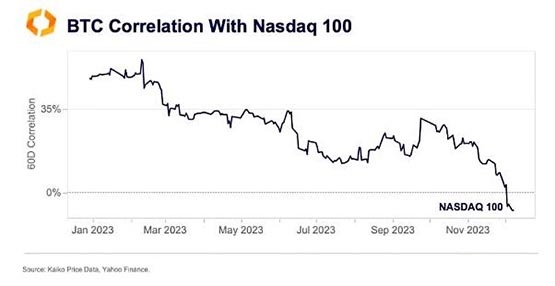

5. 比特币与传统资产的相关性较低。

比特币长期以来一直被吹捧为通胀对冲、黄金的数字替代品或全新资产。 但在其近期历史的大部分时间里,其价格在很大程度上与宏观条件、美元强势和股市挂钩。 2023年这一趋势开始逆转,随着 BTC 反弹,从 1 月到 7 月一直呈下降趋势,并在夏末逆转,价格停滞在 3 万美元以下。 最近,比特币突破了 4 万美元,出现了最快速的去相关性。 随着包括纳斯达克 100 指数在内的股指继续突破历史新高,这种去相关性是否会持续还有待观察。

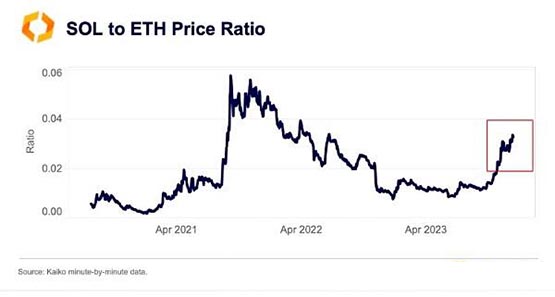

6.Solana回归。

随着 FTX 的崩溃,一些人认为由 FTX 和 SBF 支持的链 Solana 将消亡。 但 Solana 不但没有消失,反而蓬勃发展。 它最常与以太坊进行比较,相对于 ETH,它的表现明显优于 ETH,价格比率从 0.01 上升到 0.03,其中大部分收益来自过去几个月。 Solana 吸引了市场的大部分注意力,部分原因是其空投的成功,首先是 PYTH,后来是 JTO。 这两种代币自推出以来都表现相对良好,并激发了新一轮的空投挖矿浪潮,有助于促进网络活动。

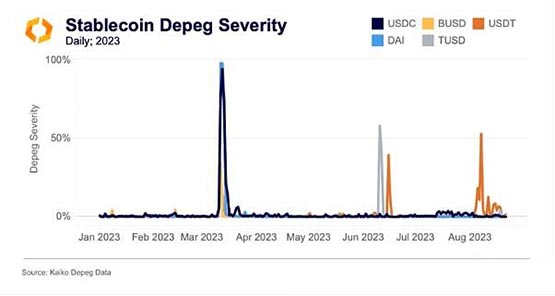

7. 稳定币脱钩现象越来越普遍。

三月份的银行危机现在可能似乎是一个遥远的记忆,但它突显了加密市场的脆弱性以及对稳定币的依赖性。在危机期间,USDC威胁到了整个DeFi生态系统,该生态系统在借贷协议和去中心化交易所(DEXs)中对这种稳定币有着很大的依赖。然后,2023年夏天,Tether 出于不明原因开始折扣交易,凸显了决定稳定币市场价格的神秘力量。

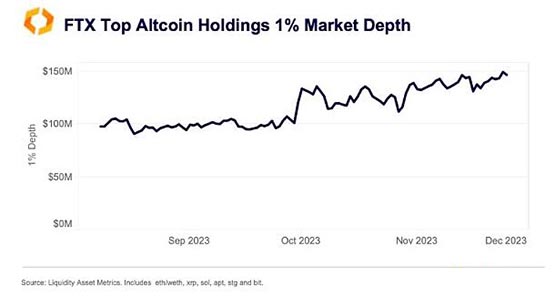

8. FTX 代币上涨,扭转了FTX的命运。

随着破产程序的继续,SBF 在一场戏剧性的审判中被判有罪,FTX 的阴影笼罩着加密货币行业。 然而,最近的牛市反弹完全改变了破产程序,索赔持有人确实有可能收回比最初想象的更大比例的损失,从而导致索赔交易激增。

FTX 持有数十亿美元的加密资产,这些资产自 9 月份以来价值大幅上涨。 SOL 是该交易所持有最多的加密货币,这一点很有帮助。 在图表中,我们显示交易所持有的山寨币的流动性显著增加,这意味着当清算开始时,价格影响可能很小。 该交易所表示,他们将清算所持股份,将现金返还给索赔持有人。

9. CURVE 遭遇信任危机。

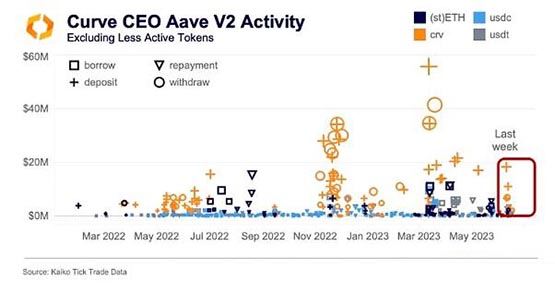

Curve Finance是最大的去中心化交易所之一,长期以来一直是稳定币互换的主要市场之一,深受DeFi鲸鱼的喜爱,也是USDT、USDC和DAI流动性的重要来源。 然而,由于 DeFi 活动普遍低迷,该协议在一年中遭遇了多次危机,导致流动性外流。

首先,Curve 的创始人 Michael Egorov 在 6 月份陷入了困境,因为 Twitter 用户注意到他在 Aave 上存入了 2 亿美元的 CRV,用于申请 6000 万美元的 USDT 贷款。 这引发了人们对他正在从该协议中套现的猜测,如果他的贷款达到清算门槛,将会在 DeFi 中引起广泛的混乱。

然后,在 8 月份,该协议遭受了 7000 万美元的攻击,这威胁到了该协议的原生 CRV 代币的价格,这可能会导致 Egorov 的贷款出现问题。

此后,Egorov已经解决了他的 Aave 贷款,但 Curve 的流动性仍远低于之前的高点。 该协议仍然是重要的流动性来源,也是最大的去中心化交易所之一。

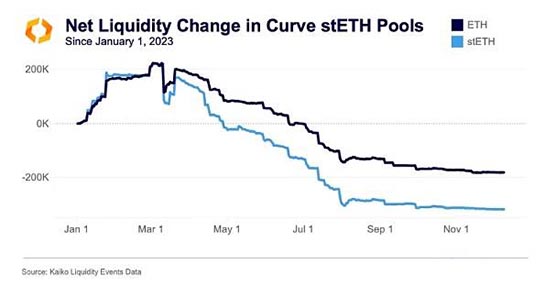

10. STETH 流动性枯竭。

Lido Staked Ether (stETH) 继续作为迄今为止最主要的 ETH 流动性质押衍生品。 自 Shapella 升级以来,这引起了以太坊爱好者对 Lido 对网络影响的担忧。 人们越来越担心二级市场上的 stETH 流动性,该流动性自2023年年初以来已经大幅下降。

以上就是Kaiko Research:10张图表定义2023年的加密领域的详细内容,更多关于比特币在 ETF 炒作中引领涨势的资料请关注脚本之家其它相关文章!

推荐阅读

扫码访问

扫码访问 扫码访问

扫码访问